十问十答!印花税热点难点问题大盘点

园区税务纳税服务 2022-07-29 16:59 发表于江苏

印花税法已经实施1个月啦!不少纳税人来电咨询,12366精心梳理了相关内容,快来一起学习吧~

1、印花税法对纳税人有什么影响?具体体现在哪些方面?

印花税法在原印花税暂行条例相关政策基本平移的基础上,精简了征税范围,合并了部分税目,下调了部分税率,简化了纳税期限,将免征印花税的情形由3类扩展为8类。同时,税法也明确规定了印花税的计税依据、应纳税额的计算方法,并规定合同列明的增值税税款不作为印花税计税依据。主要变化如下:

(1)精简征税范围

取消“其他账簿”、“权利许可证照”税目。

(2)合并部分税目

“建设工程勘察设计合同”并入“建设工程合同”。

(3)下调部分税率

“承揽合同”税率由0.5‰下调至0.3‰;

“建设工程勘察设计合同”并入“建设工程合同”,税率由0.5‰下调至0.3‰;

“运输合同”税率由0.5‰下调至0.3‰;

产权转移书据中“商标专用权、著作权、专利权、专有技术使用权转让”税率由0.5‰下调至0.3‰;

“营业账簿”税率由0.5‰下调至0.25‰。

(4)简化纳税期限

印花税原纳税期限包括次、月、年。印花税法实施后,印花税纳税期限调整为次、季、年。

2、印花税纳税期限调整后有哪些申报注意事项?

答:(1)应税合同、产权转移书据印花税可以按季或者按次申报缴纳,应税营业账簿印花税可以按年或者按次申报缴纳。

(2)实行按季、按年计征的,纳税人应当自季度、年度终了之日起十五日内申报缴纳税款。若纳税人之前有按月纳税期限的税费种认定信息,在申报税款所属期为2022年7月1日以后印花税时,自动更新纳税人按月纳税期限税费种认定信息为按季,首次按季申报应在2022年10月申报期内完成。

(3)实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款,否则可能影响纳税人信用等级评定结果并产生滞纳金。因此,仅有按次申报印花税鉴定的纳税人可根据需求向主管税务机关申请增加按期税种鉴定。

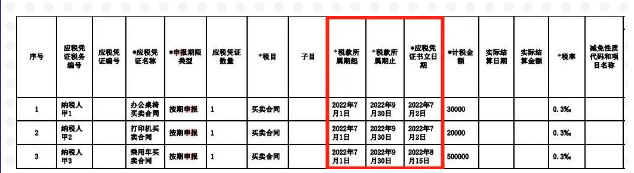

3、“税款所属期起”、“税款所属期止”与“应税凭证书立日期”填报规则有哪些?

答:此三项均为必填项,监控不得为空,否则不予保存通过,提供日历菜单选择。

按次申报时,“税款所属期起”、“税款所属期止”均为申报当日,“应税凭证书立日期”日期仅能填报当日。

按期申报时,“税款所属期起”、“税款所属期止”分别为季度初第一日及季度末最后一日,“应税凭证书立日期”日期可为季度中间任一日,当应税凭证数量大于1时,该项自动取税款所属期止项的值。

4、有多个同类型合同是否需要逐一填报?

答:合同数量较多且属于同一税目、内容高度相似的应税凭证(包括同一税款所属期内多次结算的情况),纳税人可以按税目合并汇总填写《印花税税源明细表》。

“应税凭证数量”项大于1时,对应行的对方书立人信息(对方书立人名称、对方书立人纳税人识别号(统一社会信用代码)、对方书立人涉及金额)置灰,不需填写,且此时“应税凭证书立日期”自动取税款所属期止项的值。

5、应税合同、产权转移书据未列明金额,在后续实际结算时确定金额的,纳税人如何进行印花税申报?

答:经济活动中,纳税人书立合同、产权转移书据未列明金额,需要后续实际结算时才能确定金额的情况较为常见,纳税人应于书立应税合同、产权转移书据的首个纳税申报期申报应税合同、产权转移书据书立情况,在实际结算后下一个纳税申报期,以实际结算金额计算申报缴纳印花税。

填写申报表时如涉及多次结算的,“实际结算金额”可增列填写(与实际结算日期同时增列)。合并汇总填报时,实际结算金额为属期内所有应税合同、产权转移书据实际结算金额的合计,实际结算日期为税款所属期止。

6、个人和企业签订的动产买卖合同,是否仅有企业方需要缴纳印花税?

答:买卖合同不包括个人订立的动产买卖合同。动产买卖合同的书立人中有个人的,那么该动产买卖合同不属于征税范围,该动产买卖合同所有书立人均不缴纳印花税。

7、实际结算金额与签订合同所载金额不一致的情况下如何缴纳印花税?

答:应税合同、应税产权转移书据所列的金额与实际结算金额不一致,不变更应税凭证所列金额的,以所列金额为计税依据;变更应税凭证所列金额的,以变更后的所列金额为计税依据。已缴纳印花税的应税凭证,变更后所列金额增加的,纳税人应当就增加部分的金额补缴印花税;变更后所列金额减少的,纳税人可以就减少部分的金额向税务机关申请退还或者抵缴印花税。

8、纳税人多贴的印花税票可以退吗?未履行的合同可以退印花税吗?

答:纳税人多贴的印花税票,不予退税及抵缴税款。未履行的应税合同、产权转移书据,已缴纳的印花税不予退还及抵缴税款。

9、应税凭证列明的增值税税款计算错误,印花税如何处理?

答:纳税人因应税凭证列明的增值税税款计算错误导致应税凭证的计税依据减少或者增加的,纳税人应当按规定调整应税凭证列明的增值税税款,重新确定应税凭证计税依据。已缴纳印花税的应税凭证,调整后计税依据增加的,纳税人应当就增加部分的金额补缴印花税;调整后计税依据减少的,纳税人可以就减少部分的金额向税务机关申请退还或者抵缴印花税。

10、企业之间的订单、要货单需要交印花税吗?

答:企业之间书立的确定买卖关系、明确买卖双方权利义务的订单、要货单等单据,且未另外书立买卖合同的,应当按规定缴纳印花税。

编发:苏州工业园区税务局税收宣传中心